目次

回答

相続税における「みなし相続財産」とは、本来の相続財産ではないものの、相続によって財産が移転するという点に鑑みて、相続税の課税上、相続財産とみなされる財産のことをいいます。

みなし相続財産の主なものは、一定の範囲の生命保険や損害保険の死亡保険金、死亡退職金、被相続人の死亡前3年以内に贈与を受けた財産、等があります。

なお、みなし相続財産は、相続税の課税上相続財産とみなされているものであることから、原則として遺産分割の対象とはなりません。

解説

1.相続財産とみなし相続財産

相続が開始したとき、被相続人の「相続財産」が相続人に移転します。

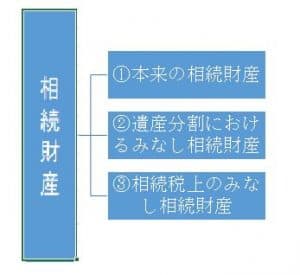

この相続財産は、①本来の相続財産、②遺産分割において具体的相続分を算定する際の相続財産(みなし相続財産)、③相続税の課税対象としての相続財産(相続税上のみなし相続財産)、という異なる側面を有しています。

このように分類される理由は、相続財産を捉える視点がそれぞれ異なるからです。

例えば、②の意味での相続財産は、遺産分割をする際に、どの範囲までを相続財産とすることが相続人間の公平につながるか、という視点から、相続財産の範囲が決められます。

また、③の意味での相続財産は、相続税を課税する上で、どの範囲までを相続財産に含めることが相続税の課税の趣旨に合致するか、という視点から、その範囲が決められています。

以下では、それぞれの相続財産について、概要を解説します。

1-1.本来の相続財産

相続が開始した場合、被相続人の一切の権利義務は、相続人に承継されます。

相続財産に含まれる権利の主なものとして、不動産や自動車などの所有権、預貯金などの金融機関に対する債権などがあります。

また、相続財産に含まれる義務としては、被相続人の債務(借金)の返済義務や、不動産を賃貸している場合の賃貸人としての義務などがあります。

1-2.遺産分割において具体的相続分を算定する際のみなし相続財産

前述のとおり、遺産分割をする際には、相続人間の公平を考慮して、各相続人の相続分が算定されます。

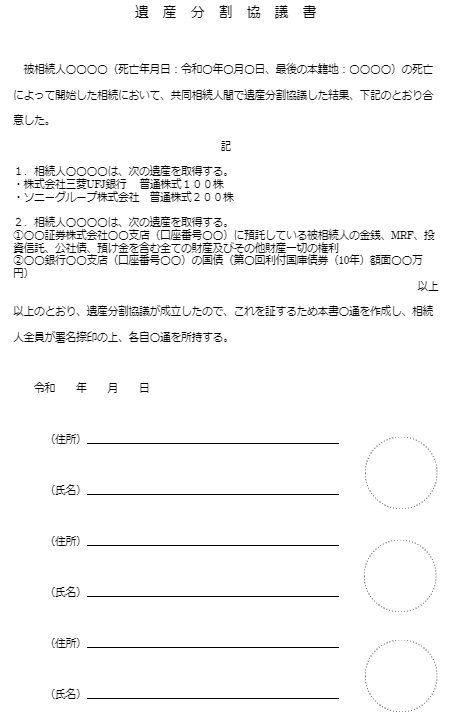

例えば、相続人の中に、生前に被相続人から相続財産の前渡しと認められる贈与を受けていたり、遺贈によって財産を取得した方がいる場合(これらを「特別受益」といいます。)、相続開始時の相続財産の額に、生前贈与の額を加算して、各相続人の相続分を算定します(民法903条)。

1-3.相続税の課税対象としてのみなし相続財産

相続税の課税対象となる相続財産は、原則として相続や遺贈によって取得した財産です。この財産には、金銭に見積もることのできる経済的価値のあるもの全てが含まれます。

このほか、相続税法においては、本来の相続財産ではないものの、相続によって財産が移転する点において相続や遺贈と同様の経済的効果があると認められる場合には、みなし相続財産として相続税が課税されます。

なお、本来の相続財産は、遺産分割の対象となりますが、相続税におけるみなし相続財産は、遺産分割の対象とはなりません。

2.相続税の課税対象としてのみなし相続財産の種類等

では、相続税の課税対象としてのみなし相続財産には、どのようなものがあるのでしょうか。以下で主なものについて記載します。

2-1.生命保険金、死亡保険金

生命保険金や死亡保険金に相続税がかかるのは、被相続人の死亡によって保険金を受け取った場合で、その保険料の全部又は一部を被相続人が負担していた分についてです。

生命保険金や死亡保険金は、本来の相続財産ではありませんが、みなし相続財産として相続税が課税されます。

ただし、生命保険金や死亡保険金については、その受取人が相続人である場合(相続放棄した者や、相続人以外の第三者が受取人の場合は、非課税枠はありません)に、次のとおり一定の非課税枠があるため、受け取った保険金の合計額が非課税枠の範囲内であれば、相続税は課税されません。

保険金の非課税限度額=500万円×法定相続人の数

*法定相続人の数には、相続放棄した者を含みます。

*法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

2-2.死亡退職金

死亡退職金とは、被相続人が勤務先等から本来受け取るはずだった退職金(退職手当金、功労金その他これらに準ずる給与)で、被相続人の遺族に対して支払われる退職金のことをいいます。

死亡退職金は本来の相続財産ではありませんが、被相続人の死亡後3年以内に支給が確定したものは、みなし相続財産として相続税が課税されます。

ただし、死亡退職金については、生命保険金等と同様に、その受取人が相続人である場合(相続放棄した者や、相続人以外の第三者が受取人の場合は、非課税枠はありません)に、次のとおり一定の非課税枠があるため、受け取った死亡退職金の合計額が非課税枠の範囲内であれば、相続税は課税されません。

退職手当金等の非課税限度額=500万円×法定相続人の数

*法定相続人の数には、相続放棄した者を含みます。

*法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

2-3.被相続人の死亡前3年以内に贈与により取得した財産

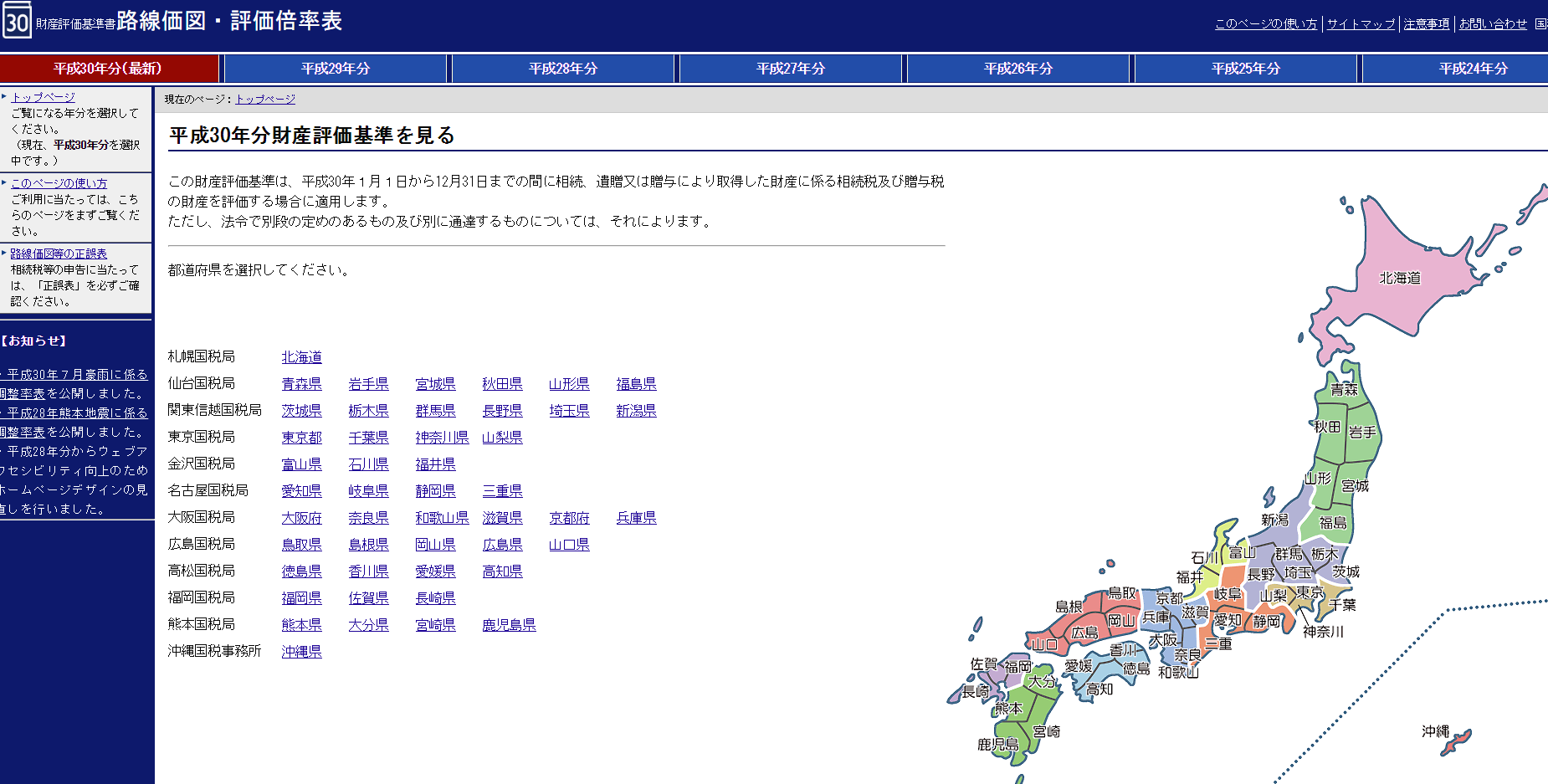

死亡する前に多額の財産を身内に贈与することによって、相続税の課税を免れることを防ぐため、被相続人の死亡前3年以内に、被相続人から財産の贈与を受けている場合は、原則として贈与された財産の価額を、相続財産の価額に加算して、相続税の計算をします。

また、みなし相続財産ではないものの、生前に被相続人から贈与を受け、相続時精算課税制度の適用を選択していた場合、当該贈与の価額(贈与時の価額)は、相続税の課税上、相続財産の価額に加算されます。

参考条文

民法

(特別受益者の相続分)

第九百三条 共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、前三条の規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

3 被相続人が前二項の規定と異なった意思を表示したときは、その意思表示は、遺留分に関する規定に違反しない範囲内で、その効力を有する。

相続税法

(相続又は遺贈により取得したものとみなす場合)

第三条 次の各号のいずれかに該当する場合においては、当該各号に掲げる者が、当該各号に掲げる財産を相続又は遺贈により取得したものとみなす。この場合において、その者が相続人(相続を放棄した者及び相続権を失つた者を含まない。第十五条、第十六条、第十九条の二第一項、第十九条の三第一項、第十九条の四第一項及び第六十三条の場合並びに「第十五条第二項に規定する相続人の数」という場合を除き、以下同じ。)であるときは当該財産を相続により取得したものとみなし、その者が相続人以外の者であるときは当該財産を遺贈により取得したものとみなす。

一 被相続人の死亡により相続人その他の者が生命保険契約(保険業法(平成七年法律第百五号)第二条第三項(定義)に規定する生命保険会社と締結した保険契約(これに類する共済に係る契約を含む。以下同じ。)その他の政令で定める契約をいう。以下同じ。)の保険金(共済金を含む。以下同じ。)又は損害保険契約(同条第四項に規定する損害保険会社と締結した保険契約その他の政令で定める契約をいう。以下同じ。)の保険金(偶然な事故に基因する死亡に伴い支払われるものに限る。)を取得した場合においては、当該保険金受取人(共済金受取人を含む。以下同じ。)について、当該保険金(次号に掲げる給与及び第五号又は第六号に掲げる権利に該当するものを除く。)のうち被相続人が負担した保険料(共済掛金を含む。以下同じ。)の金額の当該契約に係る保険料で被相続人の死亡の時までに払い込まれたものの全額に対する割合に相当する部分

二 被相続人の死亡により相続人その他の者が当該被相続人に支給されるべきであつた退職手当金、功労金その他これらに準ずる給与(政令で定める給付を含む。)で被相続人の死亡後三年以内に支給が確定したものの支給を受けた場合においては、当該給与の支給を受けた者について、当該給与

三 相続開始の時において、まだ保険事故(共済事故を含む。以下同じ。)が発生していない生命保険契約(一定期間内に保険事故が発生しなかつた場合において返還金その他これに準ずるものの支払がない生命保険契約を除く。)で被相続人が保険料の全部又は一部を負担し、かつ、被相続人以外の者が当該生命保険契約の契約者であるものがある場合においては、当該生命保険契約の契約者について、当該契約に関する権利のうち被相続人が負担した保険料の金額の当該契約に係る保険料で当該相続開始の時までに払い込まれたものの全額に対する割合に相当する部分

四 相続開始の時において、まだ定期金給付事由が発生していない定期金給付契約(生命保険契約を除く。)で被相続人が掛金又は保険料の全部又は一部を負担し、かつ、被相続人以外の者が当該定期金給付契約の契約者であるものがある場合においては、当該定期金給付契約の契約者について、当該契約に関する権利のうち被相続人が負担した掛金又は保険料の金額の当該契約に係る掛金又は保険料で当該相続開始の時までに払い込まれたものの全額に対する割合に相当する部分

五 定期金給付契約で定期金受取人に対しその生存中又は一定期間にわたり定期金を給付し、かつ、その者が死亡したときはその死亡後遺族その他の者に対して定期金又は一時金を給付するものに基づいて定期金受取人たる被相続人の死亡後相続人その他の者が定期金受取人又は一時金受取人となつた場合においては、当該定期金受取人又は一時金受取人となつた者について、当該定期金給付契約に関する権利のうち被相続人が負担した掛金又は保険料の金額の当該契約に係る掛金又は保険料で当該相続開始の時までに払い込まれたものの全額に対する割合に相当する部分

六 被相続人の死亡により相続人その他の者が定期金(これに係る一時金を含む。)に関する権利で契約に基づくもの以外のもの(恩給法(大正十二年法律第四十八号)の規定による扶助料に関する権利を除く。)を取得した場合においては、当該定期金に関する権利を取得した者について、当該定期金に関する権利(第二号に掲げる給与に該当するものを除く。)

2 前項第一号又は第三号から第五号までの規定の適用については、被相続人の被相続人が負担した保険料又は掛金は、被相続人が負担した保険料又は掛金とみなす。ただし、同項第三号又は第四号の規定により当該各号に掲げる者が当該被相続人の被相続人から当該各号に掲げる財産を相続又は遺贈により取得したものとみなされた場合においては、当該被相続人の被相続人が負担した保険料又は掛金については、この限りでない。

3 第一項第三号又は第四号の規定の適用については、被相続人の遺言により払い込まれた保険料又は掛金は、被相続人が負担した保険料又は掛金とみなす。